Hãy nhập câu hỏi của bạn vào đây, nếu là tài khoản VIP, bạn sẽ được ưu tiên trả lời.

* Phân tích:

Vì trong 120000 Lan trả có 10000 thuế VAT nên giá gốc của hai sản phẩm không tính VAT là 110000 đồng.

| Giá gốc | Thuế VAT | |

| Hàng thứ 1 | x | 0,1.x |

| Hàng thứ 2 | 110000 – x | 0,08.(110000 – x) |

Thuế VAT của cả hai mặt hàng là 10 nghìn nên có phương trình:

0,1x + 0,08(110000 – x) = 10000.

* Giải

Gọi giá gốc của mặt hàng thứ nhất là x (0 < x < 110000 đồng).

Vì trong 120000 đồng Lan trả đã có 10000 đồng thuế VAT nên tổng giá gốc của cả hai mặt hàng chỉ bằng: 120000 – 10000 = 110000 (nghìn đồng).

⇒ Giá gốc của mặt hàng thứ hai là: 110000 – x ( đồng).

Thuế VAT của mặt hàng thứ nhất bằng: 10%.x = 0,1x (đồng).

Thuế VAT của mặt hàng thứ hai bằng: 8%.(110000 – x) = 0,08.(110000 – x) (đồng).

Thuế VAT của cả hai mặt hàng bằng: 0,1x + 0,08(110000 – x) (nghìn đồng).

Theo đề bài, tổng thuế VAT của cả hai mặt hàng là 10000 đồng nên ta có phương trình:

0,1x + 0,08(110000 – x) = 10000

⇔ 0,1x + 8800 – 0,08x = 10000

⇔ 0,02x = 1200

⇔ x = 60000 (thỏa mãn điều kiện).

Vậy không kể VAT thì giá của mặt hàng thứ nhất là 60000 đồng, giá của mặt hàng thứ hai là 110000 – 60000 = 50000 đồng.

Số tiền thật sự Lan đã trả cho hai loại hàng là:

120000 - 10% 120000 = 110000 (đồng)

Gọi x (đồng) là tiền mua loại hàng thứ nhất không kể thuế VAT (0 < x < 110000)

Tiền mua loại hàng thứ hai không kể thuế VAT: 110000 – x

Số tiền thật sự Lan đã trả cho loại hàng 1: x + 0,1x

Số tiền thật sự Lan đã trả cho loại hàng 2: 110000 – x + 0,08(110000 – x)

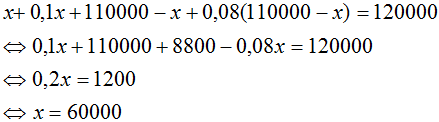

Ta có phương trình:

x = 60000 thỏa điều kiện.

Vậy số tiền trả cho loại hàng thứ nhất là 60000 đồng (không kể thuế VAT).

Số tiền phải trả cho loại hàng thứ hai không kể thuế VAT là:

110000 - 60000 = 50000 đồng.

Số tiền Lan đã trả cho 2 loại hàng (không gồm VAT):

120000 - 10000 = 100000 (đ)

Gọi số tiền cần trả cho loại hàng thứ nhất là a, loại hàng thứ 2 là b (đơn vị: nghìn đồng)

Ta có:

10%a + 8%b = 10 (1)

a + b = 110

\(\Rightarrow\) a = 110 - b (2)

Thế (2) vào (1), ta có:

10%(110 - b) + 8%b = 10

\(\Leftrightarrow\) 10% . 110 - 10%b + 8%b = 10

\(\Leftrightarrow\)11 - 2%b = 10

\(\Leftrightarrow\) 11 - 10 = 2%b

\(\Leftrightarrow\) 2%b = 1

\(\Leftrightarrow\) b = 50 (nghìn đồng)

\(\Rightarrow\) a = 110 - 50 = 60 (nghìn đồng)

Vậy giá tiền hai loại hàng lần lượt là 60000đ và 50000đ.

Gọi a(đồng) và b(đồng) lần lượt là số tiền phải trả cho mặt hàng thứ nhất và mặt hàng thứ hai nếu tính cả thuế

(Điều kiện: a>0; b>0)

Tổng số tiền phải trả là 2,23 triệu đồng nên a+b=2230000(1)

Số tiền thuế cho mặt hàng thứ nhất là 10%*a=0,1a(đồng)

Số tiền thuế cho mặt hàng thứ hai là 12%*b=0,12b(đồng)

Tổng số tiền thuế là 0,23 triệu đồng nên 0,1a+0,12b=230000(2)

Từ (1),(2) ta có hệ phương trình:

\(\left\{{}\begin{matrix}a+b=2230000\\0,1a+0,12b=230000\end{matrix}\right.\)

=>\(\left\{{}\begin{matrix}0,1a+0,1b=223000\\0,1a+0,12b=230000\end{matrix}\right.\)

=>\(\left\{{}\begin{matrix}-0,02b=-7000\\a+b=2230000\end{matrix}\right.\)

=>\(\left\{{}\begin{matrix}b=350000\\a=2230000-350000=1880000\end{matrix}\right.\left(nhận\right)\)

Giá tiền không kể thuế của mặt hàng thứ nhất là:

\(1880000\left(1-10\%\right)=1692000\left(đồng\right)\)

Giá tiền không kể thuế của mặt hàng thứ hai là:

\(350000\left(1-12\%\right)=308000\left(đồng\right)\)